Comment investir dans les thématiques ?

Accéder aux fonds thématiques est possible au travers d’enveloppes très connues des épargnants français que sont le contrat d’assurance vie et le contrat de capitalisation. Au delà de l’intérêt des fonds thématiques, la souscription de contrats d’assurance vie ou de capitalisation ou de FCPR offre à l’investisseur des avantages juridiques, financiers et fiscaux spécifiques.

Selon le contrat choisi avec notre Cabinet, des supports d’investissements thématiques seront disponibles ou non. Notre Cabinet PFC est à votre disposition pour vous conseiller dans le choix du meilleur contrat d’assurance vie en fonction de vos objectifs.

Définition de l’assurance vie

L’assurance-vie est la première solution d’épargne utilisée en France et le placement préféré des français.

Il s’agit d’un contrat d’épargne et de prévoyance où l’argent versé, appelé primes, peut être investi sur des gammes de fonds, plus ou moins risqués en fonction de votre profil investisseur. L’assurance-vie garantit le versement d’une rente ou d’un capital à l’assuré ou au(x) bénéficiaire(s) stipulé(s) au contrat en l’échange du versement de primes libres ou programmées.

En cas de décès, l’assurance-vie constitue une garantie pour les bénéficiaires au contrat et en cas de vie, l’assurance-vie est un placement pour l’assuré.

Comme tout produit d’épargne, les sommes investies dans une assurance-vie sont augmentées des gains éventuels et diminuées des frais de souscription et de gestion.

L’assurance-vie bénéficie d’avantages fiscaux et successoraux : les gains éventuels générés sont imposés selon une fiscalité spécifique. En cas de décès, le capital est transmis directement aux bénéficiaires désignés dans la clause bénéficiaire.

Les objectifs de l’assurance vie

Le contrat d’assurance vie répond à de nombreux objectifs exprimés par les épargnants français :

- Se constituer et valoriser un capital

- Compléter ses revenus

- Constituer une garantie : nantissement, caution (en cas de prêt immobilier par exemple)

- Transmettre un capital

Le Fonctionnement financier de l’assurance vie

Deux grands types de fonds composent un contrat d’assurance vie : le fonds euros et les unités de compte.

Tandis que le fonds euros investis sur les obligations d’emprunts souverains, les unités de comptes investissent au sein de d’entreprises privées.

Selon le choix et le profil investisseur de l’épargnant, une allocation est constituée. Les fonds choisis se distinguent par leur champs d’investissements : géographique, secteur d’activité, classe d’actifs ou par thématique…

- Les avantages du fonds euros : la sécurité et la disponibilité du capital investi. Les intérêts de l’année écoulée sont garantis et produisent à leur tour des intérêts supplémentaires : il s’agit de l‘effet cliquet du contrat d’assurance vie en fonds euros. L’assureur garanti également la disponibilité du capital à tout moment. En contrepartie de cette garantie, le rendement du fonds euros est peu élevé. Toutefois, le rendement des meilleurs fonds euros peut être environ 4 fois plus élevé que le livret A.

- Les unités de compte ont un risque de perte en capital. C’est le nombre d’unités de compte qui est garanti et non la valeur. En contrepartie du risque encouru, les unités de compte ont un potentiel de rendement plus élevé que les fonds euros.

Les avantages du placement assurance vie

Choisir d’orienter son épargne vers l’assurance vie permet :

- D’investir sur une large gamme de supports diversifiés (fonds euros, actions, obligations, monétaires, immobiliers, etc.) en fonction du profil investisseur (objectifs, sensibilité aux risques et attentes en matière de rendement)

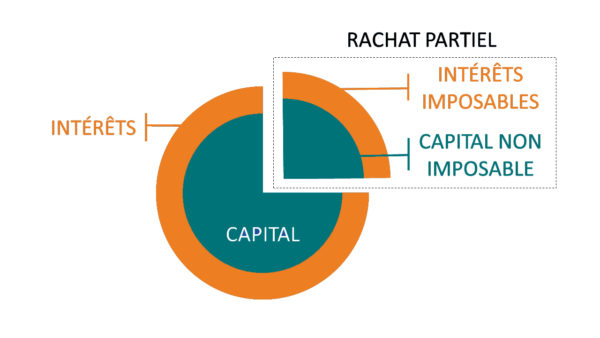

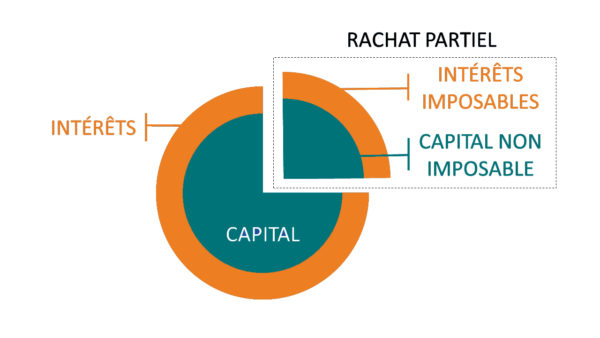

- Une épargne disponible à tout moment : rachat partiel, programmé, total ou avances

- Une liberté de transmission via la clause bénéficiaire : aucune obligation de lien de parenté entre l’assuré et le bénéficiaire et modifiable à tout moment

- Une gestion libre, conseillée ou sous mandat de gestion

Fiscalité de l’assurance vie

Le contrat d’assurance vie est régie par une fiscalité spécifique et avantageuse, tant en cas de vie que en cas de décès :

- En cas de vie : Arbitrages possibles sans fiscalité sur les plus-values.

- En cas de décès :

- Une fiscalité avantageuse et hors succession,

- Avantage pour les bénéficiaires : la fiscalité varie selon l’âge de l’assuré lors du versement des primes et selon la date de souscription du contrat.

Fiscalité de l’assurance vie en cas de vie

| Ancienneté du contrat | Primes versées avant le 27/09/2017 |

Primes versées après le 27/09/2017 |

||

| Encours net | ||||

| < 150 000 € | > 150 000 € | |||

| < 4 ans | 35% + 17,2% | 12,8% + 17,2% | ||

| 4 à 8 ans | 15% + 17,2% | |||

| > 8 ans et < 4600 € ou 9200 €* |

17,2% | |||

| > 8 ans et > 4600 € ou 9200 €* |

7,5% + 17,2% | 7,5% + 17,2% | 12,8%** + 17,2% | |

| ou option IR* + PS | ou option globale pour l’IR | |||

* Abattement annuel : 4600 € pour une personne célibataire, divorcée ou veuve et 9200 € pour un couple marié, pacsé soumis à une imposition commun

** 12,8% sur la part des primes excédant 150 000 € et après abattement de 4600 € ou 9200 €

Taux de prélèvements sociaux en vigueur : 17,2%

Fiscalité de l’assurance vie en cas de décès

| Prismes versées avant le 13 Octobre 1998 | Prismes versées après le 13 Octobre 1998 | ||||

| Age de l’assuré | Avant l’âge de 70 ans |

Après l’âge de 70 ans |

Avant l’âge de 70 ans |

Après l’âge de 70 ans |

|

| Date de souscription du contrat | Contrat souscrit avant le 20 novembre 1991 | Exonération totale des capitaux transmis | Abattement de 152 500 € par bénéficiaire puis taxation de 20% jusqu’à 700 000 € puis 31,25% au-delà* | ||

| Contrat souscrit après le 20 novembre 1991 | Exonération totale | Abattement unique de 30 500 €, puis réintégration dans l’actif successoral ** | Abattement de 152 500 € par bénéficiaire puis taxation de 20% jusqu’à 700 000 € puis 31,25% au-delà* | Abattement unique de 30 500 €, puis réintégration dans l’actif successoral ** | |

L’éxonération totale vaut pour le conjoint survivant / partenaire de PACS

* Contrats « vie génération » : abattement de 20% supplémentaires avant l’abattement de 152 500 €

** Les plus values ne sont pas taxées

Définition du contrat de capitalisation

Le contrat de capitalisation est un contrat d’épargne à moyen ou long terme, qui permet d’investir sur des supports financiers divers et variés en fonction de votre profil investisseur. Le contrat de capitalisation garantit le versement d’une rentre ou d’un capital à l’assuré ou aux héritiers au terme du contrat.

Les sommes investies sont augmentées des gains éventuels et diminuées des frais d’entrée et de gestion.

Les contrats sont dits multisupports car ils ont la possibilité d’être composés d’une partie investie en fonds euros et d’une autre partie investie sur des unités de compte.

Le contrat de capitalisation, bien que semblable au contrat d’assurance-vie, ne dépend pas de la durée de vie de l’assuré.

Le contrat de capitalisation en cas de décès

A l’inverse du contrat d’assurance-vie, le contrat de capitalisation ne se dénoue pas au décès de l’assuré. Le contrat de capitalisation fera partie de la masse successorale. Les héritiers auront le choix entre racheter le contrat ou le maintenir en bénéficiant de l’antériorité fiscale.

En d’autres termes, le contrat de capitalisation se transmet lors de la succession.

L’un des grands avantages du contrat de capitalisation est la possibilité d’effectuer une donation du contrat. La donation permet d’anticiper la succession en préparant la transmission de votre patrimoine. La donation peut se faire par démembrement (transmettre la nue-propriété tout en conservant l’usufruit) ou pleine propriété.

En cas de donation du vivant la date retenue sur le plan fiscal est la date de souscription du contrat.

Le montant transmis lors de la donation est la valeur nominale du contrat et non sa valeur réelle. La valeur nominale est la valeur des versements effectués sans les gains éventuels.

En revanche lors de la succession, le contrat intègre la masse successorale pour sa valeur atteinte au jour du décès.

Les objectifs du contrat de capitalisation

La souscription d’un contrat de capitalisation répond à plusieurs objectifs exprimés par les épargnants français :

- Se constituer et valoriser un capital

- Compléter ses revenus

- Constituer une garantie : nantissement, caution

- Organiser et transmettre un capital, par voie de donation ou de succession

Le Fonctionnement financier du contrat de capitalisation

Comme le contrat d’assurance vie, le contrat de capitalisation permet le versement vers deux grands types de support financier : le fonds euros et les unités de compte.

Les fonds euros se composent majoritairement d’obligations d’Etats, en recherche de financement. Selon le pays émetteur, les rendements varient mais restent généralement peu rémunérateurs. Les Unités de Compte (UC) investissent vers des entreprises privées et sont classées selon leur champs d’investissements géographique, secteur d’activité, classe d’actifs ou par thématique …

- Les avantages du fonds euros : la sécurité et la disponibilité du capital investi. Les intérêts de l’année écoulée sont garantis et produisent à leur tour des intérêts supplémentaires : il s’agit de l‘effet cliquet du contrat d’assurance vie en fonds euros. L’assureur garanti également la disponibilité du capital à tout moment. En contrepartie de cette garantie, le rendement du fonds euros est peu élevé.

- Les unités de compte ont un risque de perte en capital. C’est le nombre d’unités de compte qui est garanti et non la valeur. En contrepartie du risque encouru, les unités de compte ont un potentiel de rendement plus élevé que les fonds euros.

Selon le choix et le profil investisseur de l’épargnant, une allocation de portefeuille est élaborée.

Les avantages du placement de contrat de capitalisation

Moins connu que le placement en assurance vie, le contrat de capitalisation offre des avantages similaires et distincts. Il permet notamment :

- Des investissements sur un large panel de supports diversifiés (fonds euros, actions, obligations, monétaires, immobiliers, etc.) en fonction de votre profil investisseur (objectifs, sensibilité aux risques et attentes en matière de rendement)

- Une épargne disponible à tout moment : rachat partiel, programmé, total ou avances

- Une fiscalité avantageuse : avantage fiscal sur les gains éventuels perçus lors de retraits

- Une gestion libre, conseillée ou sous mandat de gestion

- Une transmission d’un capital par donation ou par succession en pleine propriété ou en démembrement

- Etre souscrit par une personne morale

Fiscalité du contrat de capitalisation

| Ancienneté du contrat | Primes versées avant le 27/09/2017 |

Primes versées après le 27/09/2017 |

||

| Encours net | ||||

| < 150 000 € | > 150 000 € | |||

| < 4 ans | 35% + 17,2% | 12,8% + 17,2% | ||

| 4 à 8 ans | 15% + 17,2% | |||

| > 8 ans et < 4600 € ou 9200 €* |

17,2% | |||

| > 8 ans et > 4600 € ou 9200 €* |

7,5% + 17,2% | 7,5% + 17,2% | 12,8%** + 17,2% | |

| ou option IR* + PS | ou option globale pour l’IR | |||

* Abattement annuel : 4600 € pour une personne célibataire, divorcée ou veuve et 9200 € pour un couple marié, pacsé soumis à une imposition commun

** 12,8% sur la part des primes excédant 150 000 € et après abattement de 4600 € ou 9200 €

Taux de prélèvements sociaux en vigueur : 17,2%

Définition du FCPR

Le FCPR (Fonds commun de placement à risque) fait partie de la catégorie des organismes de placement collectif en valeurs mobilières (OPCVM), c’est-à-dire qu’il s’agit d’un fonds de placement collectif à risque.

Investissant directement au capital de sociétés non côtées en bourse, ces fonds de capital-investissement, également appelé private equity, doivent être composé au minimum de 50% de titres de sociétés non cotées en bourse ou de sociétés à responsabilité limitée.

A noter que d’autres fonds de capital-investissement existent comme les FIP et les FCPI.

Le FCPR est un véhicule d’investissement, créé et géré par des organismes experts en investissements ou sociétés de gestion de portefeuilles.

La souscription de FCPR peut se faire :

- en direct : l’investisseur détiendra en nom propre une part du véhicule FCPR,

- via une assurance-vie ou un contrat de capitalisation,

- via un PEA,

- via un compte titre.

Un FCPR présente un risque de perte en capital (totale ou partielle) et en contrepartie un fort potentiel de rendement. Ce type de fonds est donc destiné aux investisseurs avertis ou n’ayant pas de crainte quant au risque de perte en capital. L’indicateur de risque d’un FCPR sur une échelle de 1 à 7 (7 étant très risqué), se situe entre 6 et 7.

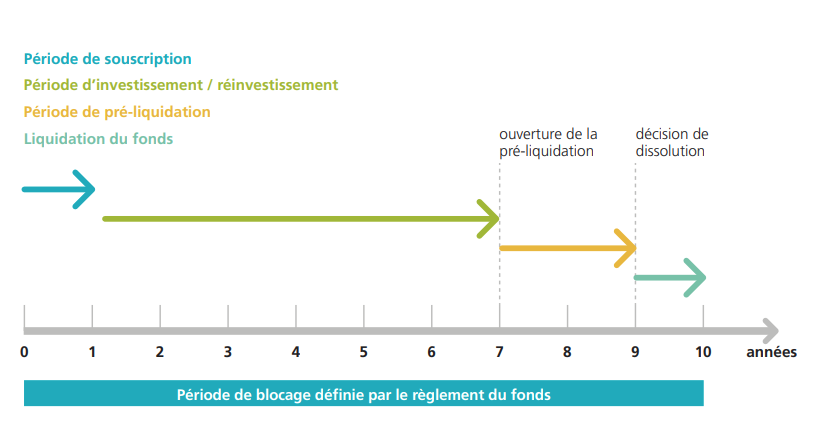

Les fonds sont bloqués pendant la durée de vie du fonds, généralement compris entre 6 et 10 ans. Sauf autorisation de sortie exceptionnelle, l’investisseur doit attendre que le fonds soit dissous pour récupérer son investissement initial. Aussi, un FCPR présente un risque lié à la valorisation, estimée par la société de gestion, des titres en portefeuille.

Les objectifs du FCPR

Non garanti en capital et lié à des risques multiples, la souscription à un FCPR doit être réservé à la diversification de patrimoine.

Les épargnants avertis seront sensibles au FCPR pour :

- Leur potentiel de valorisation et de plus value substantielle

- La participation au financement de l’économie réelle, de besoins futurs et d’innovations, c’est à dire l’accompagnement des PME qui ont un besoin de financement en fonds propres pour les aider dans leur création, croissance, transmission ou lorsqu’elles rencontrent des difficultés.

En France, le capital investissement finance près de 3000 entreprises, ce qui représente une activité professionnelle dont bénéficient directement plus de 80.000 salariés.

De nombreux secteurs économiques porteurs font appel aux fonds de capital-investissement. Parmis eux, nous pouvons citer les énergies renouvelables, les biotechs, ou l’immobilier qui utilisent les FCPR pour trouver des financements.

Le Cabinet PFC Patrimoine saura vous proposer une sélection de FCPR.

Le Fonctionnement du FCPR

Composé de différentes périodes successives, le cycle de vie du FCPR est le suivant :

- Période de souscription : les fonds sont ouverts à la souscription durant une période limitée. Au-delà il n’est plus possible d’investir dans le FCPR. Cette durée varie d’un FCPR à l’autre (période précisée dans le document d’information du fonds).

- Période d’investissement : la société de gestion recherche et sélectionne selon son cahier des charges, des entreprises dans lesquelles investir. (appelées aussi participations).

- Pré liquidation : c’est la première phase de liquidation du fonds, le début des cessions des participations et des premières distributions. La société de gestion ne peut pas investir dans de nouvelles participations mais elle peut faire des investissements complémentaires dans les entreprises déjà en portefeuille.

- Dissolution : fin du FCPR, ouverture de la liquidation.

- Liquidation : liquidation des dernières participations en portefeuille, remboursement des investisseurs et partage entre les investisseurs des éventuelles plus-values réalisées. La liquidation intervient à la fin de la durée de vie du FCPR (durée fixée par le règlement et varie entre 6 et 10 ans).

Les avantages du placement FCPR

La diversification de patrimoine du FCPR offre à l’épargnant un certain nombre d’avantages :

- Un portefeuille diversifié de valeurs mobilières prometteuses,

- La mutualisation des capitaux qui permet d’investir pour de faibles montants,

- Diversifier les placements sur du long terme,

- Une fiscalité avantageuse : exonération d’impôt sur le revenu et exonération totale sur les plus-values sous certaines conditions,

- Bénéficier d’un fort potentiel de rendement.

Fiscalité du FCPR

En contrepartie du risque accepté ainsi que de la période de blocage des parts, les épargnants bénéficient d’exonérations fiscales :

- Exonération d’impôt sur le revenu sur les produits éventuellement distribués, sous condition d’une durée de détention minimale des parts de 5 années à partir de la date de souscription

- Exonération d’impôt sur le revenu sur l’éventuelle plus-value lors de la cession des parts.

La sortie anticipée est autorisée dans les cas suivants : décès, invalidité, licenciement, départ à la retraite du souscripteur ou du conjoint.

Dans ces cas, l’exonération d’impôt sur le revenu est maintenue en cas de cession avant la période d’engagement de 5 ans. Hormis ces cas exceptionnels, la cession intervenant avant la période d’engagement, les plus-values sont imposables.